みなさんこんにちは😃

ゴールデンウィークいかがだったでしょうか?

コロナ疲れで、家でまったり過ごされた方も多いのではないでしょうか💦

まだ連休中の方という方もいらっしゃるとは思いますが、今日はインデックス深堀シリーズの最終章です。

長期投資に向いているインデックス投資について、本日も勉強していきたいと思います😃

インデックス投資する口座をどうするか?

前回、インデックス投資の概要を勉強しましたので、次は証券口座をどうするか決めましょう😃

証券口座については、過去ブログ(株投資の税金について)でも紹介しています。

投資初心者は投資にかかる売買益(譲渡益)や配当金が非課税となるNISA口座から利用するようにしましょう😄

投資で得た利益に全く税金がかからないので、利用しない手はありません。

なお、NISA口座で運用できる投資額には上限があります。

どのような投資プランを目指すかにもよりますので、そのあたりはよく考えて口座を選ぶようにしましょう(毎年200万円づつ投資したい場合などは、NISAの上限を超えますので、別の口座を利用する必要があります)

過去ブログで使用したNISAの分類表を見てみましょう。

項目 | 一般NISA | 積み立てNISA | ジュニアNISA |

非課税の内容 | 年間120万円までの投資による配当金、売買益 | 年間40万円までの投資による配当金、売買益 | 年間80万円までの投資による配当金、売買益 |

対象商品 | 預貯金、公社債、公社債投資信託以外全ての商品が対象(つまり、殆どの投資商品が対象ということ) | 長期の積立・分散投資などの一定の投資信託に限定(決められている) | FX、金プラチナ等、債券、預貯金、公社債投資信託、MMF、MRF、先物以外の商品(一般NISA並みに選択肢がある) |

非課税となる期間 | 5年間 | 20年間 | 5年間 |

利用者 | 日本国内在住の20歳以上の人 | 日本国内在住の20歳以上の人 | 日本国内在住の0〜19歳の人 |

口座手続き | マイナンバーカードまたは住民票の提出が必要 | マイナンバーカードまたは住民票の提出が必要 | 金融機関によって異なるため確認が必要 |

その他 | ・同一年で一人一口座しか持てない(複数の証券口座に持てない) ・非課税枠の繰越はできない(今年は30万円しか投資してないから、残りの90万円を翌年に繰越し、120万円枠と合計して、210万円の非課税枠にすることはできない。翌年は、新たに120万円の非課税枠となる。 | ・一般NISAとの併用はできない。どちらか選択するしかない。 | ・子供が3月31日で18歳である歳の前年12月31日になるまで払い出しができない(逆に3月31日に18歳になる歳の1月1日から払い出しができる) |

こんな投資をする方にお勧め | 色々な株に積立の40万円という枠に縛られないで投資がしたい方。 | 預貯金よりも高い金利が期待でき(その逆もあり)、複利で長期積立投資で資産を増やしたい方。 | 子供の大学費用などの資金として、預貯金よりも有利な金利が期待できる(その逆もあり)積立をしたい方。 |

私は、子供が働いていますので、自分の老後資産作りのために一般NISAを利用しています。

子供のために資産運用する方は、積み立てNISAやジュニアNISAがおすすめです。

ジュニアNISAについては、令和2年度の税制改正で、2024年1月1日以降ルールが変更となりました。

具体的には、2024年1月1日以降は全部解約(ジュニアNISA口座の廃止)した際、過去で出した利益に対して、遡って課税されることはありません(これ以前は遡って課税されます😢)

ただし、上記の表にある通り、3月末で18歳になる方のNISA口座については、前年の12月31日までの払出制限については、2024年以降も適用されます。

よって、ジュニアNISA口座を開設している状態で資金の一部だけの引き出しはできません。

以上の通り、ジュニアNISAは、本当に使い勝手の悪いものでしたが、昨年の法改正で、多少使いやすくなりましたが、あと一歩の制度だと思います。

ちなみに、インデックス投資の長所が長期投資ということから見れば、一番適している口座は、積み立てNISAということになりますが、個々の考えがありますので、これ以上は、皆様のご判断に委ねます😄

インデックス投資先は日本🇯🇵アメリカ🇺🇸中国🇨🇳世界🌎、どれにすればいい?

今年の1〜3月期のGDP成長年利率の前年対比について、中国は18.3%、アメリカの6%、日本−3%となっています。

中国の成長回復が目覚ましい感じですが、コロナで前年の経済が停止していたので、ゼロ対比と考えれば驚く値ではないと思います。

やはり世界経済を牽引しているアメリカを含めた世界市場への投資が無難と感じます。

また、為替も現在109円ですので、前年同時期の107円からみれば、2円ほど円安に動いています。

円安の場合、ドル建て保有資産は、円にプラスに動くため、現時点では日本株よりアメリカを含めた海外株を保有するタイミングと考えています(あくまでも個人的見解です。推奨するものではありません)

※NISA口座を利用し、海外投資で得られた利益については、譲渡利益に税金はかかりませんが、配当金には現地税として10%が取られますので、ご承知置きください💦

インデックス投資で得られる利益について

株投資で得られる利益には主に、株価の値上がりで得られる利益と、会社の業績に応じて支払われる配当金の二つがあります(インデックス債券は、値上がり益と利息が利益になります)

よく言われる株の利回りというのは、(分配金+売却益)÷投資原本×100という計算式で求められ、投資期間単位でどの程度利益が出ているのかを知るのに便利な値です。

インデックス投資で得られる利益については、投資タイミングによって様々ですが、長期投資の場合はおおよそ、年利3〜5%と言われております。

これを聞いて、そんなものか・・・とがっくりこられる方には、複利という仕組み知って頂ければ、がっくり感は完全に無くなると思いますので、複利というもについて簡単に説明したいと思います😄

複利とは何か?

複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う」(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)

アルバート・アインシュタイン

複利と言えば、アインシュタイン博士のこの言葉が有名です。

複利とは、一定期間ごとに支払われる利息も元本に含め、これを新しい元本とみなして次の利息を計算する方法です。

例えば、100万円を元本に投資を始め、一年目の利回りが5%の場合、それを売却せずにそのまま寝かして元本とするなら、2年目の元本は105万円となり、2年目も5%の利回りの場合、3年目の始めにには、元本は110万円ではなく、110万2千500円になります。

複利の計算式は元本×(1+年利率)年数という計算式で求められます。

先の計算で言えば、100万円×(1+0.05)2となります。

二乗を計算機で計算する場合は、以下のように押せば計算できます。

1.05と入力して××と2回押し、=を1回押して係数を出し、×100=と押せば110.25となります。

また、三乗を計算する場合は、以下の通りです。

1.05と入力して××2回押し、==と2回押して係数を出し、×100=と押せば、115.76となります。

※四乗は、===押せば係数がでます。以降これを増やすだけです。

株投資の醍醐味といえば、複利による含み益の増加です。

複利を知れば、単年度の利益が雪だるま式に元本になるため、資産の増加に長期投資がいかに有効か理解できると思います。

株投資で使える便利な年金終価係数とは

年金終価係数(ねんきんしゅうかけいすう)とは、毎年一定金額を積み立てた場合の、一定期間後の元利合計を求める場合に使われる係数のことです(FP3級のライフプランニングで学ぶ係数ですが、これが株投資でも使えることに気がつきました)

みなさんは、株の運用で年〇〇%の利益で毎年〇〇万円、〇〇年積み立てた場合、いくらになるのかと考えたことは、一度くらいあるかと思います。

この年金終価係数を使えば、簡単に算出できます。

例えば、年利2%、毎年20万円を5年間積み立てた場合の金額は、以下の通りです。

200,000円×5.2040=1,040,800円

5.2040は係数ですが、この係数は、以下の式で算出可能です。

年金終価係数=((1+年利率)年数-1)/年数

少し難しいですね。なので、簡単に計算できるサイトを見つけましたので、試してみてください😄

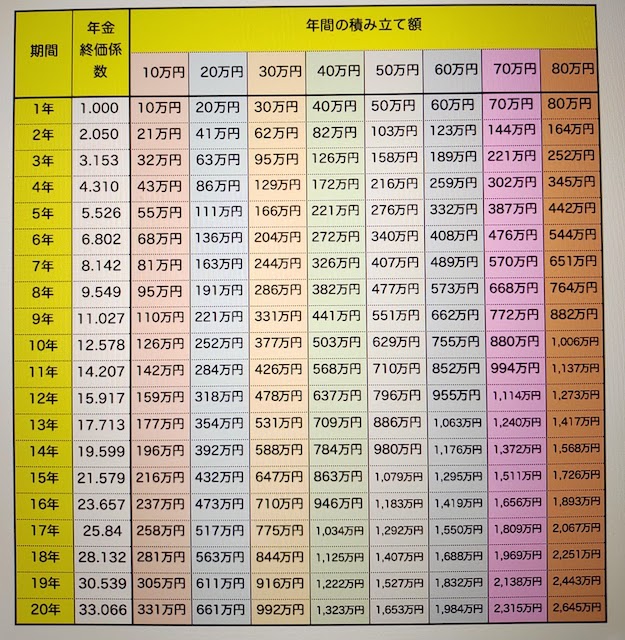

ちなみに、インデックス投資で年5%の利回りが得られると想定して20年間投資した場合、毎年の投資金額を10万円〜80万円まで、10万円単位とした場合の積み立て額について計算してみましたので、参考までにご覧ください。

この表の係数は、先にご紹介しましたサイトで算出したものです。

毎年10万円でも20年後には、200万円ではなく、331万円になっているのがお分かりかと思います。

複利効果による積み立て効果がいかに大きいか、また長期投資の威力がどのようなものかお分かりいただけると思います。

投資には、株価の暴落もありますし、先が読めないのはその通りですが、長期投資で5%前後の利回りが期待できるインデックス投資を行うことで、0.001%の低金利貯金では、到底到達できない世界を実現できる可能性が広がります😃

インデックス投資✖️インデックス投資

さて、ここまで勉強したところで、最後はどんな銘柄に投資するべきか・・・とご紹介したいところですが、ここが一番難しいところです💦

何故なら、これを買えば必ず儲かりますと言ってしまえば詐欺行為になりかねないからです。

何度も言うように、株投資に絶対安全はありませんし、そう指南しているサイトや人がいれば、それば詐欺以外何者でもありません。

ただし、今まで勉強してきた要素を考えれば、これが今の最適解ではないかと言うことは可能なので、ここからはあくまでも投資銘柄の参考としてお聞きいただればと思います。

今まで勉強してきたインデックス投資の必要な要素を振り返りますと

信託報酬などの経費が安いこと、株初心者の長期投資には積み立てNISAが向いていること、純資産の大きなファンドを選ぶこと、現状は海外の投資銘柄の方が成長が見込めること・・・

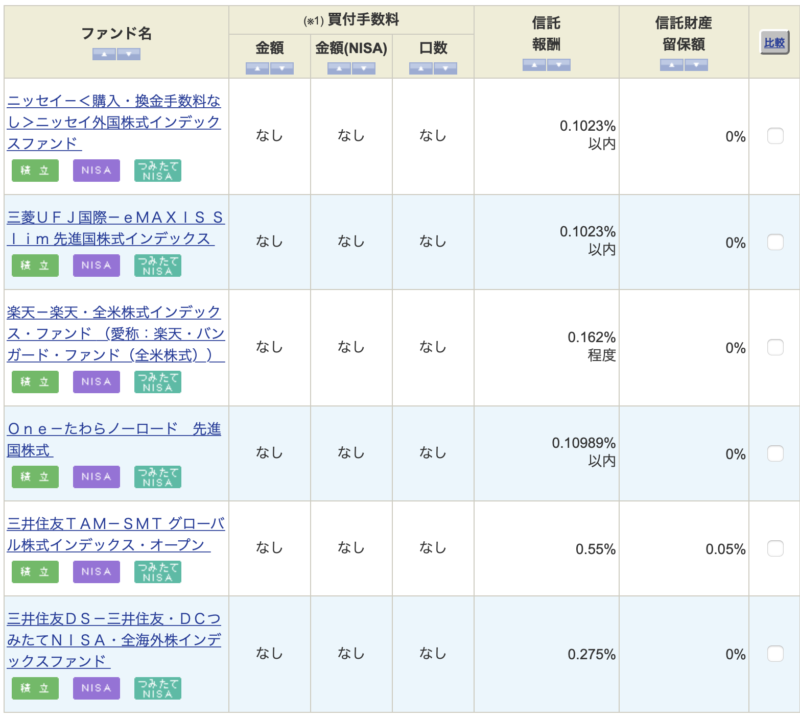

この内容SBI証券の積み立てNISA指定の中から条件似合うものを選んだ結果が以下の内容になります。

三菱UFJのeMAXISシリーズと楽天のバンガードインデックスはどんなカテゴリーでも人気があります。

人気の理由は信託手数料、純資産ともに問題ないレベルで、成績がいいことがあげられます。

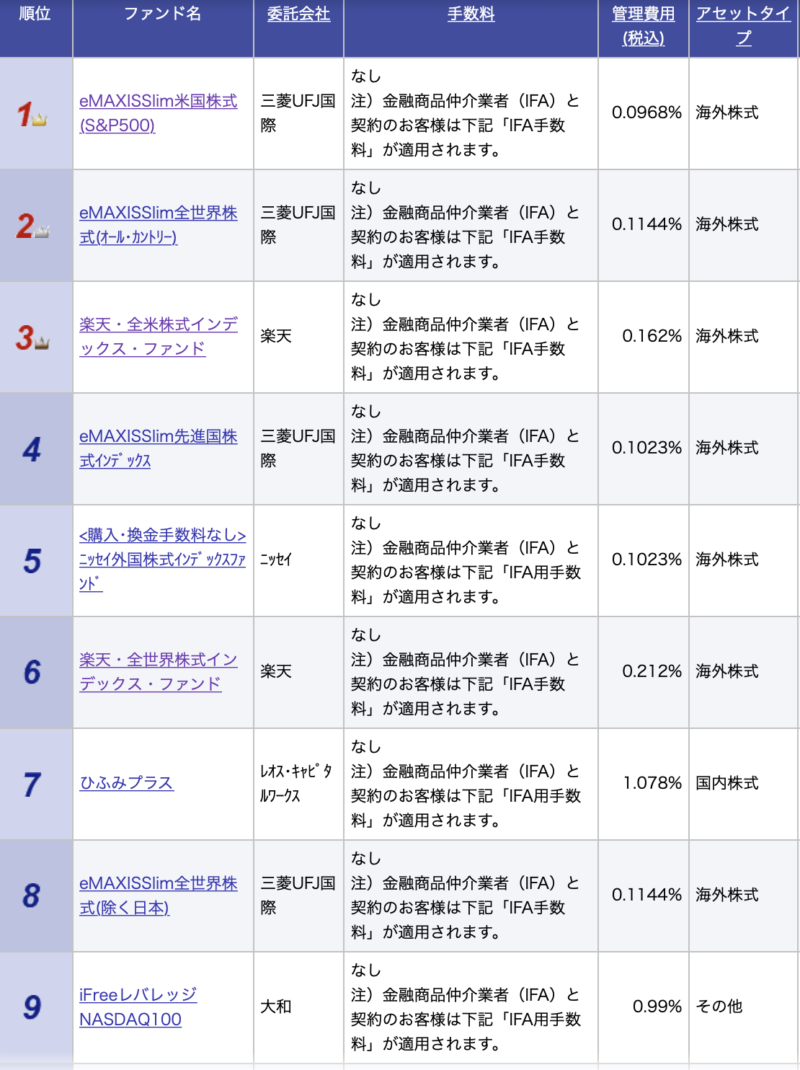

次に、楽天証券のNISA投資で人気の高いインデックスファンドをみてみましょう。

楽天証券でもeMAXISシリーズと楽天のバンガードシリーズは人気のようです。

まとめ

1.インデックス口座をどうするか?

・投資から得られる利益が非課税になるNISA口座を利用する。

・インデックス投資は長期投資向きなので、できれば積み立てNISAがベスト。

(年40万円上限で20年間、最高800万円までの投資に関わる利益が非課税となる。途中解約OK)

2.インデックス投資先は日本🇯🇵アメリカ🇺🇸中国🇨🇳世界🌎、どれにすればいい?

・現状で言えば、コロナ禍でもある程度の経済回復が見込める海外市場への投資が望ましい。

3.インデックス投資で得られる利益について

・長期投資による平均利回りは年利3〜5%と言われている。

・投資に完璧は存在しないし、株価暴落も当然予想されるが、長期投資で5%前後の利回りが期待できるインデックス投資を行うことで、0.001%の低金利貯金では、到底到達できない世界を実現できる可能性が広がる。

4.投資銘柄の選択について

・あくまでも自己責任の選択を条件に、SBI証券と楽天証券の銘柄をご紹介いたしました。4回に渡り勉強いたしましたインデックス投資の深堀りシリーズいかがでしたでしょうか😄

自分でも勉強していて新たな発見があったりして、やはり株投資の基本は勉強に尽きます💦

特に株の銘柄についてはあくまでも目安としていますので、ご承知おきください。

緊急事態宣言連発で、厳しい経済環境の日本ですが、このブログが皆様の将来の資産作りに少しでもお役に立てれば幸いです。

それではまた😄

Follow @animo71

コメント