みなさんこんにちは😃

日々色々なことがあるとつくづく思います。

毎日は変化の連続。変化を自分で起こすのか、起こされるのを待つか。

株投資も同じで、自ら一歩を踏み出すか、そのままタンス貯金するか。

株投資では、何も投資せずに、下落という嵐が過ぎ去るのをただ待つ事も一つの判断です。

上昇はいずれ下降し、下降はいずれ上昇する。この繰り返しに翻弄される事なく、マイペースで長期投資できるのが、インデックス投資です。

今勉強してる債券もインデックスETFはあります。

株よりも手堅い債券を味方につけることで、50代からの株投資がよりいっそう強い資産作りを助けてくれると思います。

今日は、債券の勉強の中編です😃楽しく学んでいきましょう❗️

個人向けの国債とは

個人向けの国債というものがあります。

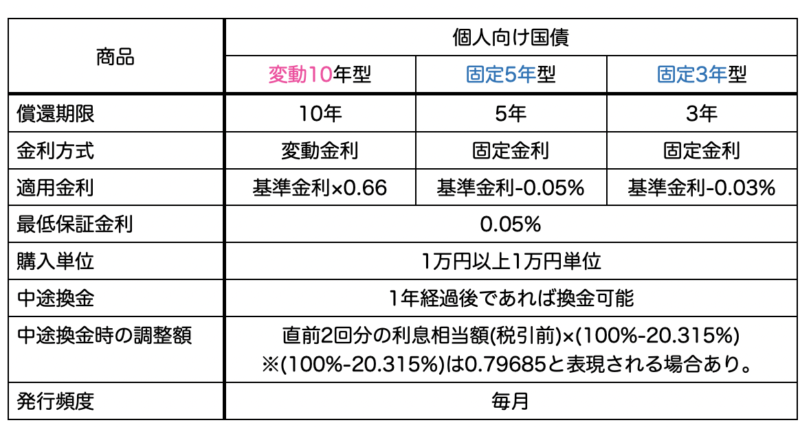

これは、購入者を個人に限定した国債のことで、主に三つの国債があります。

変動10年型の基準金利は、利子計算期間開始日の前月までの最後に行われた10年固定利付国債の入札(初回利子については募集期間開始日までの最後に行われた入札)における平均落札利回りです。

また、固定5年型の基準金利は、募集期間開始日の2営業日前において、市場実勢利回りを基に計算した期間5年または3年の固定利付国債の想定利回りです。

なお、変動10型の説明にある入札とは入札(国債)のことで、日本の場合は財務省が国債の売り手となり、銀行、証券、生命保険会社などの金融機関が国債の買い手となり行われる金融システムのことですす。

入札形式は「価格」入札と「利回り」入札があり、入札形態は、応札者希望価格の高い順番または利回りの低い順に、入札額に達した価格または利回りを発行値とする「ダッチ方式」と、応札者がそれぞれ落札した応札価格または利回りで取得する「コンベンショナル方式」があります。なお、債券価格が高いと利回りは低くなります。入札実施スケジュールや実績のデータは財務省がホームページで開示しています。

日本の国債適用金利はとっても少ないーです😭

低金利時代なので仕方ないと言えば仕方ないのですが・・・。

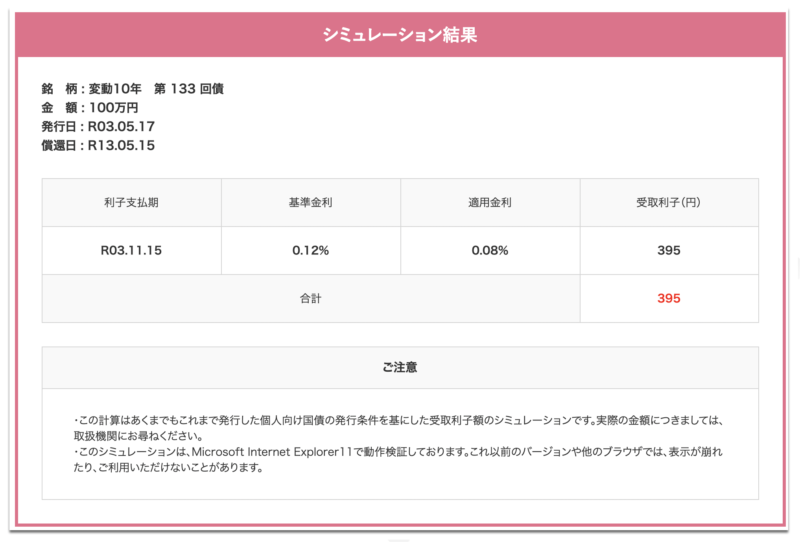

財務省の固定金利10年型について、購入額に対する金利シミュレーションがあったので、仮に100万円を購入した時の10年後の受け取り金利を計算してみたのが以下の結果です😭

赤字が受け取り金利ですが、まさかの395円です。

100万円で日本の国債を買っても10年後、自分の場合は61歳になった時、395円を受け取ることになります。やったー・・・・とは絶対になりませんよね💦

恐るべし、0.08%金利。

ちなみに、1,000万円で、3,950円。一億円で、39,950円です・・・💦。

株投資は怖い、何も増やしたくない人にとっては、問題ない金利かもしれませんが、私は日本の国債なら為替リスクはありますが、流石に1%以上の海外の国債を検討したいなあと思います。

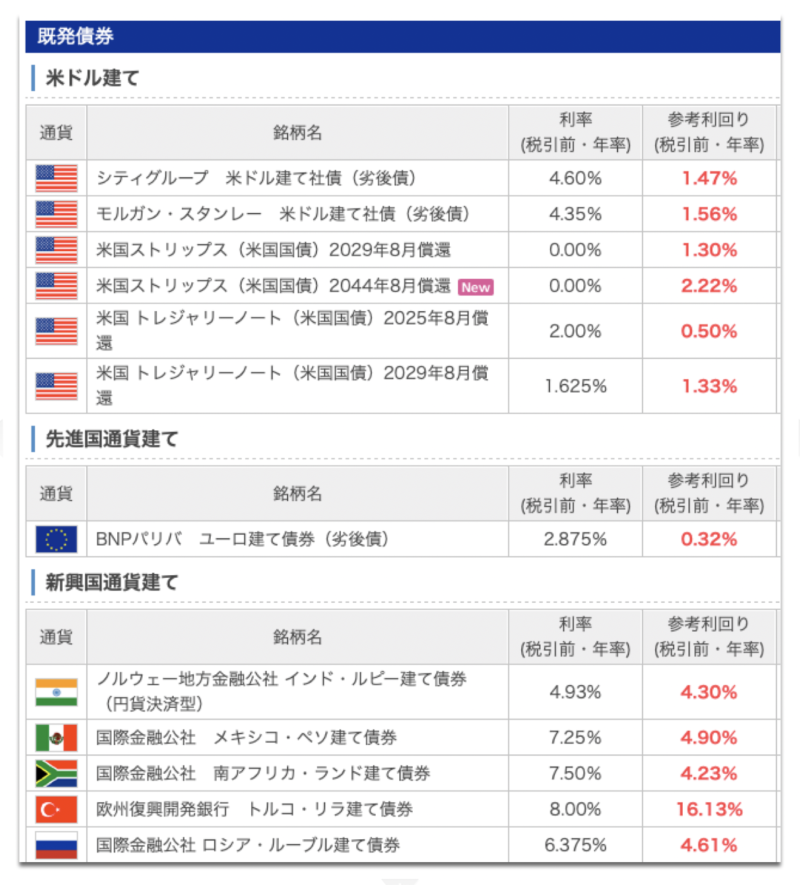

以下は楽天証券で購入が可能な外国債です。

期間は短いもので5年、長いもので23年なんていうものもあります。

アメリカの指定グループやモルガン・スタンレーに劣後債というものがあります。

これについて、ウィキペディアで調べると、劣後債は、償還や発行体の解散または破綻時に他の債務へ弁済した後の余剰資産で弁済される債券のことあります。

つまりは、会社が倒産や解散になった時に、支払いが後回しにされる借入金のことです。

このため、普通債券による資金より、株式発行などの自己資本に近い性格の資金となり、通常は同じ会社が発行する普通の債券よりも高い金利が設定されるため、購入者からは、普通債権よりもリスクが高まる代わり、リターンも高くなる金融商品となるとあます。

ハイリスクハイリターンの借用書ですので、リスクは株投資で十分なので、債券は米国債券で十分金手と個人的には思います😄

日本よりはるかに利率は良いので、1%以上でも十分と思います。

債券の利回りとは

債券の利回とは何でしょうか。

債券の利回りとは、当初の投資額に対する利息と、償還差損益の割合のことです。

債券の利回りは以下の4つがあります。

1.直接利回り

投資金額(購入価格)に対する毎年の利息収入の割合のこと。

| 直接利回り(%)=表面金利➗購入価格×100 例)表面金利1%の債券を102円で購入した場合、1/102×100=0.98% |

2.応募利回り

債券の発行時に購入して、償還まで所有した場合の利回りのこと。

| 応募利回り(%)=(表面利率+(額面100円-発行価格)➗償還期限(年))➗発行価格×100 例)表面金利1%、発行価格98円、償還期限5年の債券を購入した場合、 (1+(100円-98円)➗5)➗98円×100=1.43% |

3.最終利回り

既発債券を時価で購入して償還まで所有した場合の利回りのこと。

| 最終利回り(%)=(表面利率+(額面100円-購入価格)➗残存年数(年))➗購入価格×100 例)表面利率1%、償還期限5年、発行価格99円の債券を残存年数3年の時点で99円で購入した場合、 (1+(100円-99円)➗3年)➗99円×100=1.35% |

4.所有期間利回り

新発債または既発債を購入して、償還前に売却した場合の利回りのこと。

| 所有期間利回り(%)=(表面利率+(売却価格-購入価格)➗所有期間(年))➗購入価格×100 例)表面利率1%、償還期限5年、発行価格98円の債券を発行時に購入して、4年後に103円で売却した場合、 (1+(103-98))➗4)➗98×100=2.3% |

以上の4つの利回り計算については、ややこしい内容ですが、当てはめる場所の数値は全て同じなので、以下の式で覚えましょう。

利回り=(%+(円-発行または購入円)➗年)➗発行または購入円×100

※暗記方法・・・りっぱなえんえんねんえん、ひゃっくり。かなりむちゃなごろ覚えです💦

いかがだったでしょうか😄

債券は、貯金感覚の保有と思えば、今の貯金の利率よりいいので、損失することなく安心感があります。

ただし、高い利息を狙うと株と同じように、リスクがついて回ります。

リスクがあるような債券は避けて、リスクはあくまで株式に任せてバランスよく保有することが大切なかと思います。

今日はこれで勉強は終わりです。

コツコツ知識をつけて、体のように脳も鍛えて、豊かな資産を作っていきましょう。

それではまた👋

コメント