みなさんこんにちは🌸😃

春らしい日和で、日差しが暖かく、ついついうたた寝してしまういい季節になりました🌞

個人的には春が一番好きなので、自然とテンションが上がり気味になっております。

※写真は今の気持ちのイメージです。

・・・脱線しました。

さて、世界3大資産運用会社の最後は、ステートストリートです。

どのような会社なのか勉強していきましょう😄

江戸時代に設立された会社

設立はなんと1792年、フランス革命開戦の年というから驚きです😵

ちなみに、1792年の世界は以下の通りです。

日本・・・江戸時代。和暦は寛政四年。この時代の天皇は光格天皇。江戸幕府将軍は第11代、徳川家斉。 中国・・・清の時代。 アメリカ・・・初代大統領ジョージ・ワシントンが就任していた時代。アメリカ建国後9年目の年。

運用会社三社の中では最古過ぎる会社です。

ウィキペディアによれば、前身はユニオンバンクという会社で、ボストンから極東までの綿・絹貿易を主体とする為替業務を行っていたようです。

ステートストリートの運用資産額

ブラックロック同様、日本法人があるので、ホームページをみると運用資産は3.5 兆ドル(2020年12月31日現在、当時1ドル103.55円)、日本円に換算して約360兆円です。

運用資産規模については、ブラックロックが約900兆円、バンガードが約600兆円、そしてステートストリートが約360兆円と、三社合わせると1,860兆円❗️

とてつもない金額です。

世界の株式資産残高は1京円(10,000兆円)超ということなので、三社合計の運用資産規模は世界の株式の約20%、1/5という計算になります。

三社で世界中の投資家からこれだけの資産を集めているということは、裏を返せば、それだけ投資家から支持されていると言えるのではないでしょうか。

投資初心者の私などは、このような巨大な資産運用会社が扱う株をネット証券から簡単に買えることが驚きでした😲

なぜなら、巨大な投資信託会社は敷居が高く、資産の大きい顧客しか相手にしないと勝手に思い込んでいましたので💦

もっとも、銀行や保険、証券会社などの窓口で取り扱う投資信託で、このような世界的な資産運用会社の商品もあると思いますが、基本的には、彼らが売りたい成長が怪しい会社のセット商品と思うので、ネット証券に口座を開き、みなさんがやっているように、世界的な資産運用会社のインデック株が無難ではないかと、実際に投資していてそう思っています。

毎日みている両学長の自由の大学というお金の勉強ができるチャンネルがあります。

自分も投資をするきっかけになったのはこのYouTubeのおかげです。

本も買いましたが、色々勉強になることばかりです。

みなさんも人生観が変わると思いますので、是非見て見てください😄超おすすめです。

本もオススメです。興味ある方はどうぞ😄

・・・脱線しました。次いきましょう。

各社のETF割合について

ステートストリートのETFについて勉強する前に・・・三社のETFはどれも同じではないのか❓と思っていらしゃっる方もいるのではないかと思います😪

私もそうでした。

インデックスに絡むETFなら、どの資産会社も経費率を除けば、大体同じ動きをするので、成績は同じなはずで、違う要素といえばインデックス株の投資割合かなと思いました。

そこで、アメリカのインデックス指標のS&P%500に連動した各社のETFを調べてみると銘柄は同じすが、各銘柄の割合が違っていました。以下はピックアップした5銘柄の割合の違いです。

| 銘柄 | バンガード VOO | ブラックロック IVV | ステートストリート SPY |

| Apple | 6.02% | 5.92% | 5.99% |

| Microsoft | 5.46% | 5.50% | 5.51% |

| amazon | 4.10% | 4.07% | 4.12% |

| 1.93% | 2.17% | 2.14% | |

| 1.89% | 1.95% | 1.95% |

他社より良い成績になるように考えた末の株の割合だと思います。

先のブログでも勉強しましたが、各社のETFは四半期ごとにリバランス(銘柄の組み替え)が行われるので、成績の落ちている株配分を減らし、良い株を増やすというようなことをやっていると思われます。

ステートストリートのETFについて

ステートストリートのETFを検索すると、楽天証券で48銘柄、SBI証券で49銘柄とほぼ互角の銘柄を揃えていました💹

両証券会社は新規の顧客獲得のために、トヨタ、ホンダ、日産などの車メーカーのように、〇〇国内NO.1🖕など、項目別に競いあう間柄で、利用者する側としては携帯電話料金よりも顧客に優しい競争

してくれてるので、ありがとうという感じです😄

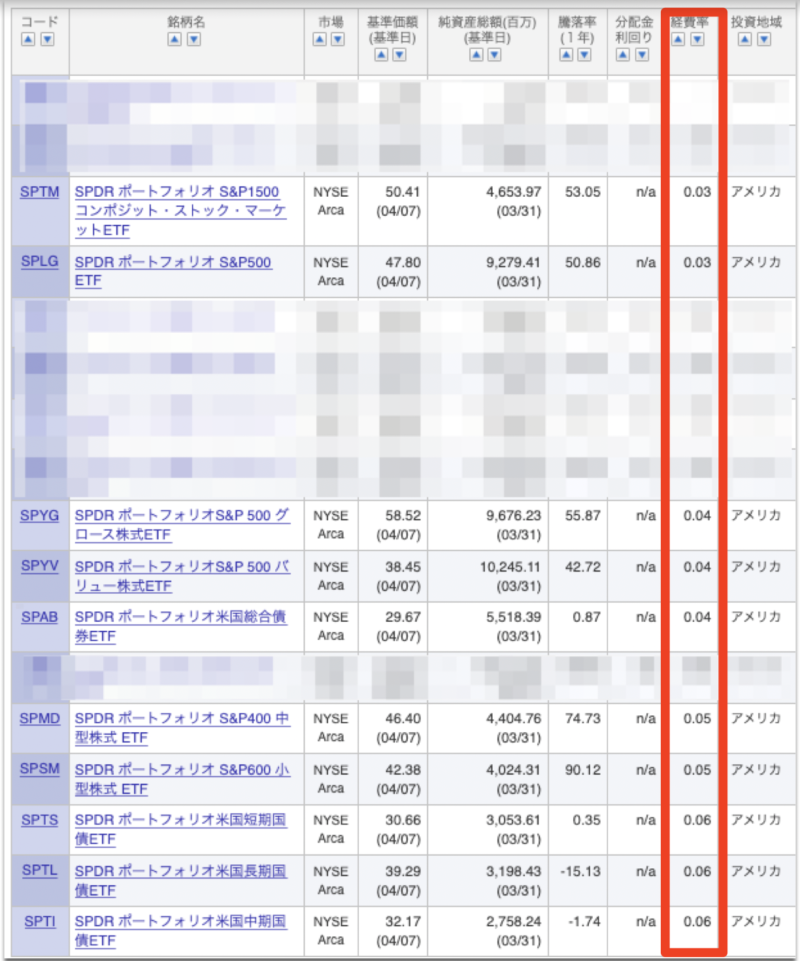

以下は、楽天証券でステートストリートの銘柄を検索したもので、頭の英文字がSPで検索しています。

赤枠の経費率ですが、他の運用会社二社と同様非常に低い信託報酬になっています。

また、楽天証券でのアメリカETF売買代金上位20位は以下の通りです。

20位の中に3つ入っております。私はこのうち、2つの銘柄を保有しています。

あくまでも個人的な見解ですが、今のところよく働いてくレています😄

ちなみに、Direxion(ディレクション)という資産運用会社のETFが20位中7つラククインしています。

ディレクションは、1997年に設立された米国のETF運用会社で、レバレッジおよびインバースETF商品を提供する運用会社として、世界トップ2のグローバルプロバイダーとのことです。同社は、ニューヨーク、ボストンや香港に拠点を置いて、世界の機関投資家、アクティブトレーダー、プロ投資家および個人投資家にETF商品を提供しています(SBI証券より引用)

聞き慣れない、カタカナがたくさん出てきました。

まずディレクションのETFに、ブルとかベアという文字があるかと思います。

これはブルベアファンドと言って、未来の株価を予測して、当たれば設定された倍率で利益がもらえる仕組みのファンドで、ある意味ギャンブル的な要素の強い株です。

相場が上昇したときに利益が出るよう設計されたファンドで、3倍ブルというのは、予想型れば基準価格(日々出算出される投資信託一口あたりの時価のこと)が3倍になるファンドのことです。

例えば、100,000円で基準価格10,000円のブル型ファンドを10株買い、相場が上昇した場合は300,000円になるということです。ただし、下落した場合は、基準価格を下回る株価となります。

また、上げ下げを繰り返すような値動きの場合は、負の複利効果で基準価格が下がりリターン出にくいのが特徴のようです💦

また、ベア型はブル型の逆設定なので、相場が下落傾向の時にリターンを得られるよう設計されていますが、上昇に転じた時は、ブル型より損失は大きくなるようです(楽天証券内の説明より)

レバレッジというのは、テコの原理で上昇相場でハイリターンを狙うことです。

また、インバースはその逆で、下げ相場で大きくリターンを狙うということです。

いわゆる空売りと同じ仕組みです。

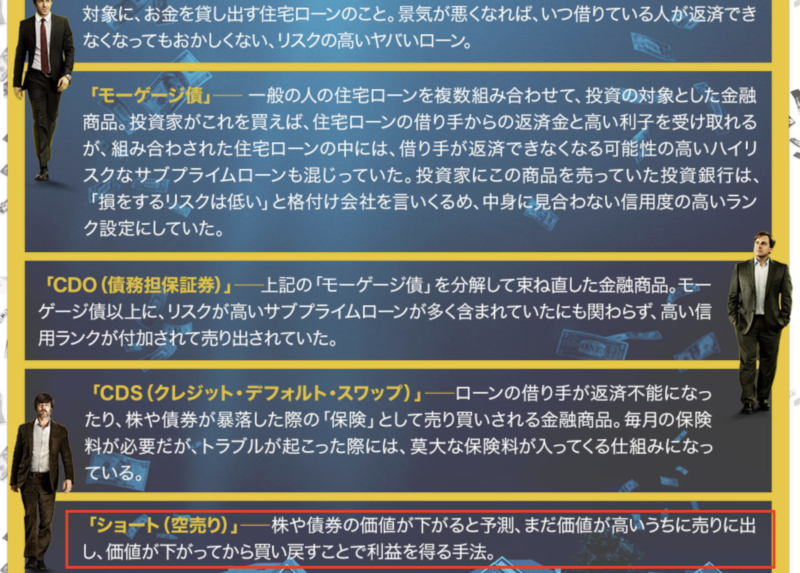

下げ相場で利益を得る空売りとは

空売りは、初心者は考えないくてもいい取引手法と思っています。

というか、むしろギャンブル的な株取引になる可能性があります。

こんなことを書けば、プロから散々素人がー偉そうにとお叱りを受けるかもしれませんが、予想と違った時の損失は大きいので、バフェットさんにインデックスは小鳥さんのする投資と馬鹿にされようとも安定が一番ですので(精神的にも安定しますし)

ただ、株投資のなかで空売りという手法が昔から現状まであり続けている意味というものも一応考える必要があります。

株価の波乗りで短期で高い利益を狙うプロの投資家やディトレーダーの方達にとっては、下げ局面でも利益が狙える手法として多く活用されているようです。

株価取引を商売にされている方であれば、なおさらこうした手法も当然必要とは思います。

前置きが長くなりましたが、空売りとは、証券会社から株式を借りて売りを建てて、あらかじめ買い取る日(お金を支払う日)までに買い戻して株式を返却し、その差額で利益を狙う取引です。

通常の株取引は買うのが先で売るのが後になりますが、空売りでは、売りるのが先で買うのが後になるということです。

この空売りでは、株は証券会社から借りて最後に返すというのがポイントで、つまりは株を売買しない取引となることから、手元に何も残らない空っぽの取引ということで、空売りとなります。

また、借りている間は委託保証金というレンタル料金を支払わないといけませんので、株の予想通り株価が下がらないとなると、上昇分の株価にレンタル料が加算され、相当な損失を受けることになります😭

なので、相当な下げ相場が予測される場面でなければ、手出しは危険です💦

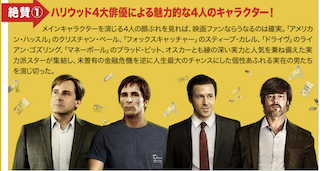

ちなみに、私が過去に見た映画で、マネーショートというアメリカ映画があります。

この映画はまさに、リーマンショックの下げ相場で空売りで利益をあげた真実の物語で、有名なベテラン俳優さん達の演技で、株の下落がもたらす怖さを忠実に描かれており、株投資をする者にとって大変勉強になりました😄

今ではアマゾンプライムなどでも放送されていると思うので、アマゾンプライム会員の方は是非チェックしてみてください🎥

一応、アマゾンと楽天のコンテンツも紹介しておきます😄

ステートストリートの説明から最後は空売りまで脱線してしまいました💦

列車なら線路のない場所を走り続けたので、大事故になってます。

鬼滅の刃であれば無限列車が脱線したようなか感じです。鬼滅面白かったな。あとエヴァも。

もうこれ以上の脱線はできない・・・。

ということで、まとめがむすがしくなりましたが、世界3大資産運用会社の最後、ステートストリートの勉強を終わりたいと思います💦

バンガード、ブラックロック、ステートストリート、それぞれ一長一短があるETFが揃っていますが、今のところ、どれも右肩上りなので、なんとも甲乙つけがたいのが実態です。

なので、予算の範囲内でリスクを十分に考えて投資していきたいものです😄それではまた👋

コメント